|

| Christine Lagarde, chefe desesperada do FMI |

BCE vai começar a pagar para emprestar. Mas só aos governos e banqueiros!

IMF urges European Central Bank to mull cutting interest rates below zero

Larry Elliott Economics editor

The Guardian, Wednesday 19 February 2014 19.55 GMT

The International Monetary Fund has urged the European Central Bank to consider cutting interest rates to below zero as it warned that deflation in the eurozone was a key new risk facing the world economy.

In its assessment of global prospects published ahead of the meeting of G20 finance ministers in Sydney, the IMF said recovery from the deep global recession had been disappointingly weak and urged stronger co-operation between developed and developing countries to promote growth and financial stability.

"A new risk stems from very low inflation in the euro area, where long-term inflation expectations might drift down, raising deflation risks in the event of a serious adverse shock to activity," the Fund said.

A demagogia da 'esquerda' oportunista e desmiolada que temos perdeu o

pé.

Na medida em que a monetização da dívida europeia acelera, o que teremos, em suma, é a famosa reestruturação das dívidas soberanas tão do agrado da burocracia partidária que fede por toda a Europa, embora não exatamente como gostariam.

Já toda a gente sabe que os estímulos financeiros, e agora a descarada súplica da chefe do FMI para que os bancos centrais reinflacionem as economias, não tem qualquer efeito na resolução da

profunda recessão global —oficialmente reconhecida por Lagarde—, salvo no prolongamento da agonia que o sobreendividamento provoca, e ainda na pseudo socialização forçada da riqueza material das pessoas e das empresas através da destruição completa das poupanças e dos rendimentos de capital —seja pela destruição das taxas de juro, seja pelo fascismo fiscal que medra por toda a parte. Quererão o PS, o PCP e o Bloco, expropriação da propriedade privada mais descarada do que esta?

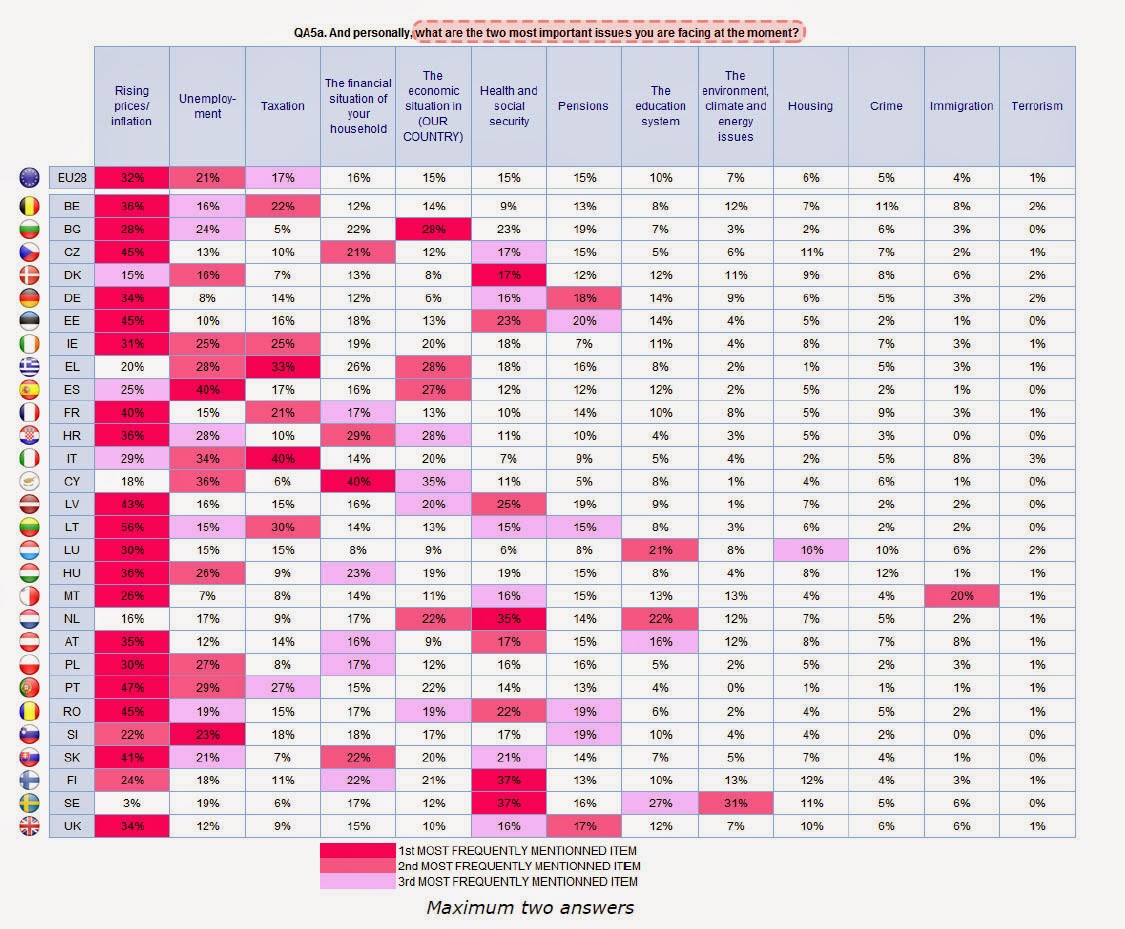

Os gráficos são consistentes: destruir as taxas de juro de referência não levou, até hoje, dinheiro à economia, seja nos Estados Unidos, seja na Europa. Esta política financeira desesperada serve apenas para manter os bancos centrais e os governos em unidades de suporte de vida. Entretanto, as depressões e os suicídios aumentaram exponencialmente entre os banqueiros. E o emprego continua encalhado no chamado 'estado social', cujos serviços de dívida não param de aumentar e vão conhecer em breve novos episódios, nomeadamente em França e no Reino Unido.

Antes e depois das eleições europeias iremos assistir a um novo ciclo de afluência monetária destinado a proteger,

in extremis, os regimes políticos, democráticos ou não, das múltiplas rebeliões em formação, ou que já tomaram as ruas de muitas cidades por esse mundo fora. Pode até acontecer que o Quantitative Easing seja uma forma de Jubileu, ou seja, uma forma sofisticada de anulação recíprocas das dívidas, públicas e externas. Mas se esta foi a intenção, pode ter chegado tarde demais.

Neste campeonato cada vez mais exigente o PS e a 'esquerda' em geral ficaram, de repente, descalços.

Why European QE Will Not Help (In 2 Simple Charts)

Submitted by Tyler Durden on 05/06/2014 14:55 -0400 | ZeroHedge

With the world (or mostly the Japanese) front-running Draghi's ever-increasing threat of QE in Europe, Spanish and Italian government bond yields have reached levels commensurate with insanity compared to their risk (event and macro). Lower rates are great news right? They encourage growth... as the cost of borrowing drops across the nation's capital assets and the phoenix rises from the flames. Well - as the following 2 charts show - no! The lower rates are not 'trickling down' to real loans and loan creation continues to contract.

Comentário oportuno e certeiro recebido por email (07/05/2014 19:14)

"Tudo o que a esquerda pediu foi dado pela eurocracia:

1. eurobonds = bce compromete-se a comprar dívida no mercado secundário no caso dos Estados não honrarem as suas obrigações.

2. restruturação da dívida = bce reduz taxa de juro (quase zero), o que permite que os empréstimos de especuladores e bancos, aos Estados, sejam feitos com dinheiro barato e "bons negócios" se façam com juros entre 1 a 4% a pagar pelos Estados.

3. Plano Marshal e relançamento do crescimento = quantitative easing assumido há pouco mais de um mês pelo Draghi.

Em suma, a eurocracia e os grandes bancos q controlam o bce, enganaram os eleitorados do norte e deram ao sul tudo o que é preciso para controlar a dívida e reduzir a austeridade."

Ou seja, Seguro fica a falar sozinho, ou melhor, com o PCP e o Bloco. Três partidos populistas a ver navios. Ainda não perceberam que a receita do Capitalismo de Estado já foi absorvida inteiramente pela grande burguesia! OAM

Réplica recebida por email (07/05/2014 22:14):

Meu caro Desculpe lá, mas o seu leitor faz uma série de confusões, e algumas grosseiras.

1º Comprar dívida pública no mercado secundário foi assumido pelo BCE em 2012, através das OMT, e na sequência do anúncio ( Mário Draghi) de que o BCE faria tudo o que fosse preciso para defender o Euro. Foi uma decisão que mudou a luta entre o Dólar e o Euro. Foi um anúncio decisivo no pior período da crise das dívidas soberanas ( 2011/2012). Isto nada tem a ver com Eurobonds. Estas são uma mutualização da dívida pelos vários membros do Euro, e destinavam-se a financiar directamente os governos em dificuldades. Felizmente nunca foram levadas a sério, pois só serviriam para precipitar a crise dentro do Projeto Europeu. E não haveria unanimidade entre os membros do Euro.

2º Reestruturação da dívida vai acontecer com a descida das taxas de juro?

Mas elas estão baixas ( 0,25%) para empréstimos à banca, desde finais de 2011 e princípios de 2012, e o BCE emprestou através das LTRO ( long term refinancing operations) a 3 anos mais de 1 trilião de Euros à banca comercial europeia, para combater a falta de liquidez e ausência de mercado interbancário. O BCE fez isso para combater a fragmentação financeira ( diferenças nos vários mercados financeiros entre países do centro da Europa e da periferia, sobretudo). Mas não foi por isso que a banca começou a emprestar mais às empresas dos países da periferia. E não foram as LTRO que melhoraram o financiamento dos bancos nacionais aos seus governos. Os bancos continuaram a comprar dívida dos seus países aos preços especulativos.

3º Plano Marshall e relançamento do crescimento= quantitative easing assumido pelo BCE recentemente? Mas que grande confusão para aí vai!!! Vamos ser um pouco mais sérios.

O pano de fundo nesta altura é uma guerra cambial que está lançada, em que a Europa está a ver os navios a passarem, isto é, o Japão a procurar desvalorizar, o Reino Unido a fazer o mesmo, juntamente com outras economias, enquanto a Europa não tem capa cidade de reação. Hoje o Euro está a quase 1,4 dólares, o que é uma ameaça à competitividade da economia europeia. E isto preocupa o BCE( Mário Draghi). O BCE vai possivelmente baixar ainda mais(!) a sua taxa de referência, e comprar dívida pública aos bancos e seguradoras com a finalidade diz ele, de combater a deflação. Será uma QE a exemplo da Reserva Federal dos EUA, mas daí a falar-se em monetização da dívida é um passo de pura fantasia! Vamos ver no que dá a nova fase da avaliação bancária no quadro da preparação da União Bancária. Esse vai ser o "este da Barata" sobre a real situação do sistema bancário, e sobre a determinação em liquidar os bancos que não estejam em condições.

Meu caro. A Europa vai agora entrar numa nova fase da crise. Não na solução da crise. Não se entusiasme. A Esquerda não obteve nada do que diz que pediu.

O Sr. Mário Draghi salvou o Euro no momento em que ele ameaçava colapsar por pressão sobretudo das agências de rating, mas o BCE não resolveu a crise europeia nas suas raízes. O mesmo acontece com os bancos centrais doutros países. Nada de novo, e os próximos tempos vão mostrar isso mesmo. É uma questão de tempo.

Gostava que a realidade fosse como o eu leitor referiu. Mas ela é muito diferente.

Abraço,

VL

Eu diria 1) que o primeiro comentário é substancial, quer dizer, o que a 'esquerda' pediu, tentando faturar a impossibilidade dos liberais acudirem às exigências, realizou-se 'por outros meios', como diria Lenine: a política é a continuação da guerra por outros meios e que 2) a resposta ao comentário é sobretudo formal, e peca pelo mesmo vício de toda a 'esquerda' que recomenda à Europa que corra com os lémures americano, japonês e chinês, na mesma guerra cambial e se atire como aqueles para o precipício das taxas de juro negativas.

Os EUA jogaram contra a Europa uma guerra financeira suja, E depois ousaram desestabilizar militarmente todo o continente e empurrar o mundo para uma nova guerra fria. Perderam ambas as guerras, felizmente! E não foi a 'esquerda', certamente a 'esquerda' soarista babada com Obama, que contribuiu para resistir ao imperialismo moribundo de Washington. Por outro lado, Cavaco e Barroso são, na realidade, dois oportunistas nada patrióticos, sempre a venderem o país aos piratas americanos por um prato de gambas! OAM

ÚLTIMA HORA (5 de junho 2014 19:57)

|

| Clicar para ampliar |

Há cerca de um mês (neste post, de 7 de maio) anunciámos o que hoje Mario Draghi anunciou: vai penalizar os depósitos que os bancos fizerem no BCE e vai continuar a emprestar aos mesmos bancos a juros próximos de zero (na realidade são juros negativos!)

By Alen Mattich, Wall Street Journal, 8:22 am EST Jun 4, 2014

In a groundbreaking policy move for a major central bank, the European

Central Bank is widely expected to introduce negative deposit rates at

Thursday’s meeting. UPDATE: The ECB cut its deposit rate to -0.1%.

[...]

Most economists think the ECB’s primary aim in introducing negative

rates is to drive down the value of the euro. ECB President Mario Draghi

has argued the currency is too strong and has pushed euro-zone

inflation down to levels where descent into a deflationary spiral

becomes a risk.

By Stefan Riecher and Jeff Black, Jun 5, 2014 1:04 PM GMT+0100 Bloomberg.

ECB President Mario Draghi reduced the deposit rate to minus 0.10

percent from zero, making the institution the world’s first major

central bank to use a negative rate. Policy makers also lowered the

benchmark rate to 0.15 percent from 0.25 percent. Draghi will hold a

press conference at 2:30 p.m. in Frankfurt — in Draghi Takes ECB Deposit Rate Negative in Historic Move

Submitted by Tyler Durden on 06/05/2014 12:29 -0400

Between Eurostat's lengthy forecasts, the press release, and Draghi's

droning on... it's easy to get lost in what was delivered, what was

promised, and what it means... here is the ultimate ECb announcement

cheat sheet. Simply put, Draghi does not have many options left — in Draghi's Action Plan Cheat Sheet: "Not Many Options Left"

Por Nuno Carregueiro | Jornal de Negócios

O corte na taxa de juro de referência do euro para 0,15%, anunciado

esta quinta-feira pelo Banco Central Europeu (BCE), foi o sexto da era

de Mario Draghi à frente da autoridade monetária.

Uma descida que

deixa o preço do dinheiro da Zona Euro muito perto de zero e o valor da

taxa dos depósitos em terreno negativo, com as duas taxas em mínimos

históricos.

Atualizado em 06-06-2014 16:50 WET